Guide sur le nouveau cadre LCB-FT de l’Union européenne

Apprenez à renforcer vos programmes de LCB-FT conformément au nouveau cadre européen

Consultez le rapportL’Autorité de contrôle prudentiel et de résolution (ACPR) est l’autorité administrative indépendante chargée de superviser les banques et les compagnies d’assurance en France. Sous l’autorité de la Banque de France, l’ACPR est chargée de protéger le système financier français contre les menaces de blanchiment de capitaux et de financement du terrorisme en s’assurant que les établissements financiers mettent en œuvre des mesures efficaces pour lutter contre le blanchiment et le financement du terrorisme (LCB-FT).

Créée en 2010, L’ACPR est issue de la fusion des autorités de contrôle des secteurs de la banque, de l’assurance et des autorités d’agrément. Initialement connue sous le nom d’Autorité de contrôle prudentiel (ACP), elle est devenue l’ACPR en 2013 avec la mise en œuvre de la directive européenne sur le redressement et la résolution des établissements de crédit et des entreprises d’investissement (BRRD), qui a été transposée en droit français sous le numéro d’ordonnance 2013-672. L’ACPR surveille la plupart du secteur financier réglementé.

L’ACPR décrit ses principales missions que le code monétaire et financier français définit en plus de détail :

L’ACPR insiste fortement sur le respect des réglementations LCB-FT et soutient le Trésor français dans le développement d’une législation nationale LCB-FT. L’ACPR envoie un questionnaire annuel aux établissements financiers pour les aider à définir leur politique de LCB-FT et à élaborer les réglementations futures en matière de lutte contre le blanchiment d’argent. L’ACPR évalue, à la suite de ce questionnaire, chaque établissement comme présentant un risque faible, modéré, élevé ou très élevé en utilisant des critères alignés sur les catégorisations LCB-FT.

À l’aune de sa fonction de régulateur, l’ACPR publie régulièrement des textes normatifs et informatifs. Ces derniers traitent notamment des sujets suivants.

Ces documents sont régulièrement actualisés. Les versions les plus récentes datent de 2021 :

Ces textes détaillent les réglementations et les obligations qui pèsent sur les banques et les assurances. La liste actualisée en permanence est disponible sur le site Web de l’ACPR.

L’ACPR fournit aussi des textes informatifs sur la LCB-FT. Les textes de référence concernent plusieurs réglementations nationales ainsi qu’européennes. En parallèle, la section d’instruction propose plusieurs documents communs aux assurances et aux banques, ainsi que des informations spécifiques aux changeurs manuels, les prestataires de services sur actifs numériques (PSAN), et les distributeurs. La page d’instruction a été actualisée en 2022.

En 2022, le GAFI a publié son rapport d’évaluation mutuelle de la France. Le rapport a souligné certaines réussites ainsi que des points à améliorer, assortis de recommandations associées. Parmi les points positifs particulièrement attribués à l’ACPR, le GAFI a noté :

Le rapport a également relevé plusieurs lacunes à combler, notamment:

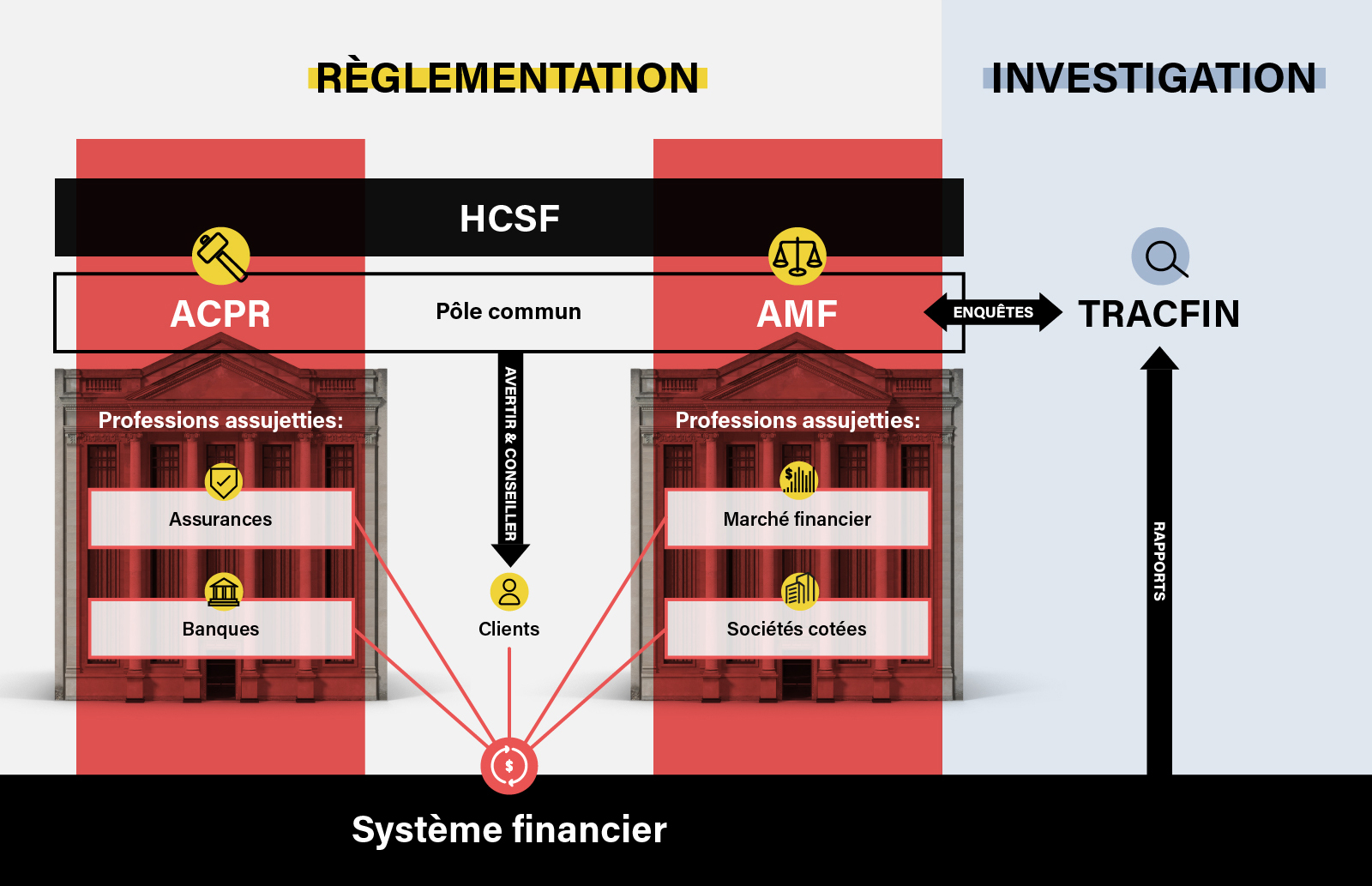

Ensemble, l’ACPR, l’AMF et TRACFIN travaillent à la lutte contre la criminalité financière et à la protection du système financier en France.

Alors que l’ACPR supervise le secteur des assurances et des banques, l’AMF est quant à elle chargée de la supervision des marchés financiers. En tant que membres du Haut Conseil de stabilité financière (HCSF), les deux organismes régulateurs veillent à préserver le système financier contre les crises économiques. À travers leur pôle commun, l’ACPR et l’AMF avertissent et conseillent les clients du système financier. De son côté, TRACFIN mène des enquêtes sur les déclarations de soupçon et communique ses observations aux autorités compétentes. À ce titre, TRACFIN collabore avec l’AMF et l’ACPR en matière de LCB-FT, notamment en échangeant des informations et en collaborant aux enquêtes.

Les établissements financiers qui relèvent de la compétence de l’ACPR devraient tenir compte de ses lignes directrices actuelles et vérifier que leur programme LCB-FT est bien fondée sur l’évaluation courante des risques. Les directives en vigueur de l’ACPR en matière de LCB-FT sont disponibles sur le site Web de la Banque de France.

Apprenez à renforcer vos programmes de LCB-FT conformément au nouveau cadre européen

Consultez le rapportPublié initialement 28 avril 2020, mis à jour 05 décembre 2022

Avertissement : Ce document est destiné à des informations générales uniquement. Les informations présentées ne constituent pas un avis juridique. ComplyAdvantage n'accepte aucune responsabilité pour les informations contenues dans le présent document et décline et exclut toute responsabilité quant au contenu ou aux mesures prises sur la base de ces informations.

Copyright © 2025 IVXS UK Limited (commercialisant sous le nom de ComplyAdvantage)