Qu’est-ce que la supervision des transactions LCB ?

Le logiciel de supervision des transactions de lutte contre le blanchiment d’argent (LCB) permet aux banques et aux autres institutions financières de surveiller quotidiennement ou en temps réel les transactions des clients en matière de risque. En combinant ces informations avec l’analyse des informations historiques des clients et du profil du compte, le logiciel peut fournir aux institutions financières une analyse « globale » du profil du client, des niveaux de risque et des activités futures prévues, et peut également générer des rapports et créer des alertes en cas d’activité suspecte. Les transactions surveillées peuvent comprendre des dépôts et des retraits en espèces et des virements télégraphiques.

Les solutions de surveillance des transactions LCB peuvent également inclure le filtrage des sanctions, le filtrage des listes noires et les fonctions de profilage des clients. L’analyse est obtenue principalement dans le but de satisfaire à diverses exigences en matière de lutte contre le blanchiment d’argent (LCB) et le financement du terrorisme (FT), de déposer des rapports d’activités suspectes (DAS) et de remplir d’autres obligations de déclaration. Certains régulateurs du monde entier font de la surveillance des transactions une exigence réglementaire spécifique, dans l’État de New York, la Partie 504 le fait tout comme la 4ème Directive sur le blanchiment d’argent en Europe pour les relations à haut risque.

L’analyse est obtenue principalement dans le but de satisfaire à diverses exigences en matière de lutte contre le blanchiment d’argent (LCB) et le financement du terrorisme (FT), de déposer des rapports d’activités suspectes (DAS) et de remplir d’autres obligations de déclaration. Certains régulateurs du monde entier font de la surveillance des transactions une exigence réglementaire spécifique, dans l’État de New York, la Partie 504 le fait tout comme la 4ème Directive sur le blanchiment d’argent en Europe pour les relations à haut risque.

Comment fonctionne la supervision des transactions ?

- Identifier les comportements suspects – au niveau du client final

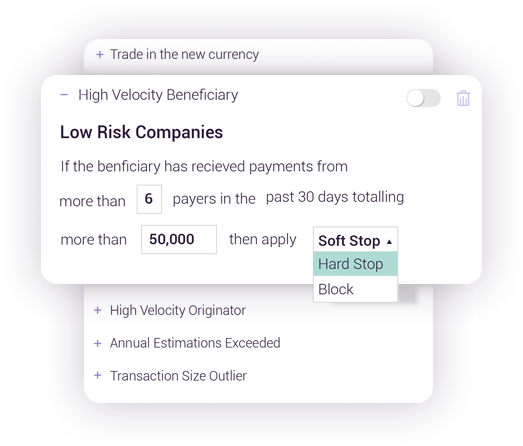

- Augmenter l’automatisation – minimiser les alertes inutiles en adaptant les scénarios aux risques liés aux clients ou aux transactions et en se concentrant sur les priorités réglementaires.

- Augmentez l’efficacité au fil du temps – établissez les règles sans l’aide d’un technicien.

- Donner confiance aux régulateurs et aux partenaires bancaires – un système » éprouvé » avec une piste d’audit claire en matière de suivi et d’enquêtes

- Mise en œuvre rapide, facile et sécurisée – facile à mettre en œuvre avec l’API REST ou le téléchargement de fichiers par lots

Supervision des transactions et approche axée sur les risques

De façon générale, une approche axée sur le risque exige que les institutions financières appliquent des mesures intensives (comme une diligence raisonnable accrue) pour gérer le risque pour les clients ou les scénarios jugés plus risqués, tandis que pour les clients ou les scénarios à faible risque, et lorsqu’il n’y a aucune suspicion de blanchiment de capitaux ou de financement du terrorisme, des mesures simplifiées peuvent être autorisées.

Pour appliquer une approche fondée sur le risque, les pays et les institutions doivent prendre des mesures appropriées pour identifier et évaluer les risques de blanchiment de capitaux et de financement du terrorisme pour différents segments de marché, intermédiaires et produits sur une base continue. Conformément au concept d’approche fondée sur le risque, il est reconnu que la nature et l’étendue des contrôles de LCB/FT dépendront d’un certain nombre de facteurs. Le GAFI, organisme financier mondial qui fixe les normes relatives aux procédures de LCB/FT, reconnaît les facteurs suivants comme déterminants de l’étendue appropriée des contrôles de LCB/FT :

- La nature, l’ampleur et la complexité des activités d’une institution financière.

- La diversité des activités d’une institution financière, y compris la diversité géographique.

- Le profil du client, du produit et de l’activité de l’institution financière.

- Les canaux de distribution utilisés. Le volume et la taille des transactions.

- Le degré de risque associé à chaque secteur d’activité de l’institution financière.

- La mesure dans laquelle l’institution financière traite directement avec le client ou traite par l’intermédiaire d’intermédiaires, de tiers, de correspondants ou d’un accès.

Nos solutions de surveillance des transactions LCB vous aident à surveiller les personnes, les entités et les transactions afin de détecter rapidement et efficacement les activités suspectes.

Supervision des transactions pilotée par l'IA

Découvrez toute la puissance de l'IA pour détecter la criminalité financière grâce à la solution de supervision des transactions Transaction Monitoring de ComplyAdvantage.

Demandez une démonstration produit

Publié initialement

31 octobre 2019, mis à jour 09 juillet 2024

L’analyse est obtenue principalement dans le but de satisfaire à diverses exigences en matière de lutte contre le blanchiment d’

L’analyse est obtenue principalement dans le but de satisfaire à diverses exigences en matière de lutte contre le blanchiment d’