La surveillance des transactions dans une approche de lutte contre le blanchiment (LCB) est un processus continu utilisé par les institutions financières (IF) pour détecter et stopper les opérations de blanchiment d’argent. Face à des méthodes d’activités illicites de plus en plus sophistiquées, des systèmes de surveillance des transactions LCB efficaces sont essentiels pour détecter et prévenir les transactions suspectes.

Cet article examine les subtilités de la surveillance des transactions en LCB, en examinant son importance, son fonctionnement, ses avantages et les meilleures pratiques pour affiner une solution afin de protéger l’intégrité du système financier mondial.

Qu’est-ce qu’un logiciel de surveillance des transactions en LCB ?

Un logiciel de surveillance des transactions en LCB fait référence à des solutions offrant une surveillance et une analyse continues des transactions, que les IF utilisent pour détecter et prévenir la criminalité financière. En exploitant des capacités technologiques avancées et des évaluations complètes des risques, la surveillance des transactions en LCB vise à assurer la conformité aux obligations réglementaires et à atténuer le risque que les entreprises traitent des transactions associées à des acteurs malveillants.

Comment fonctionne une solution de surveillance des transactions ?

La surveillance des transactions comporte plusieurs étapes distinctes. Le processus varie selon la solution utilisée, comme suit :

- Collecte de données : La surveillance des transactions commence par la collecte de données transactionnelles de diverses sources au sein de l’IF, notamment les transactions bancaires, les virements, les retraits aux guichets automatiques et les paiements en ligne.

- Agrégation des données : Les données sont centralisées dans une base de données pour une analyse efficace. Selon le niveau de sophistication du logiciel, l’analyse peut s’effectuer en temps réel grâce à l’apprentissage automatique (ML). Ces algorithmes ML peuvent détecter des schémas de comportement et des activités anormales, permettant aux équipes de conformité d’identifier rapidement les activités potentiellement illicites.

- Filtrage basé sur des règles : Le logiciel utilise des règles et algorithmes prédéfinis pour filtrer les transactions en temps réel ou par lots. Ces règles s’appuient sur les exigences réglementaires et les politiques internes. Par exemple, les transactions dépassant un certain seuil ou impliquant des entités à haut risque déclenchent des alertes. Un programme robuste inclut également des règles personnalisées adaptées à l’appétit pour le risque et à l’activité de l’entreprise.

- Détection des anomalies : Durant l’analyse, le système compare le comportement transactionnel aux données historiques et aux profils établis pour identifier les écarts significatifs.

- Génération d’alertes : Lorsqu’une transaction déclenche une règle ou paraît suspecte, le système génère une alerte pour examen. Ces alertes contiennent les détails de la transaction, la règle déclenchée et le contexte pertinent. Certains logiciels peuvent prioriser les alertes selon la gravité potentielle, permettant aux analystes d’optimiser leur temps et leur efficacité.

- Investigation et résolution : Les responsables de la conformité évaluent la légitimité des alertes et le niveau de risque associé. Ce processus peut nécessiter la collecte d’informations supplémentaires, la réalisation d’une vigilance raisonnable de la clientèle (CDD) et le renforcement des mesures de surveillance.

- Rapports : Après l’enquête, l’équipe décide de la nécessité de soumettre un rapport d’activité suspecte (SAR) aux autorités réglementaires. Un logiciel performant facilite la création et la soumission de ces rapports, aidant ainsi au respect des obligations réglementaires.

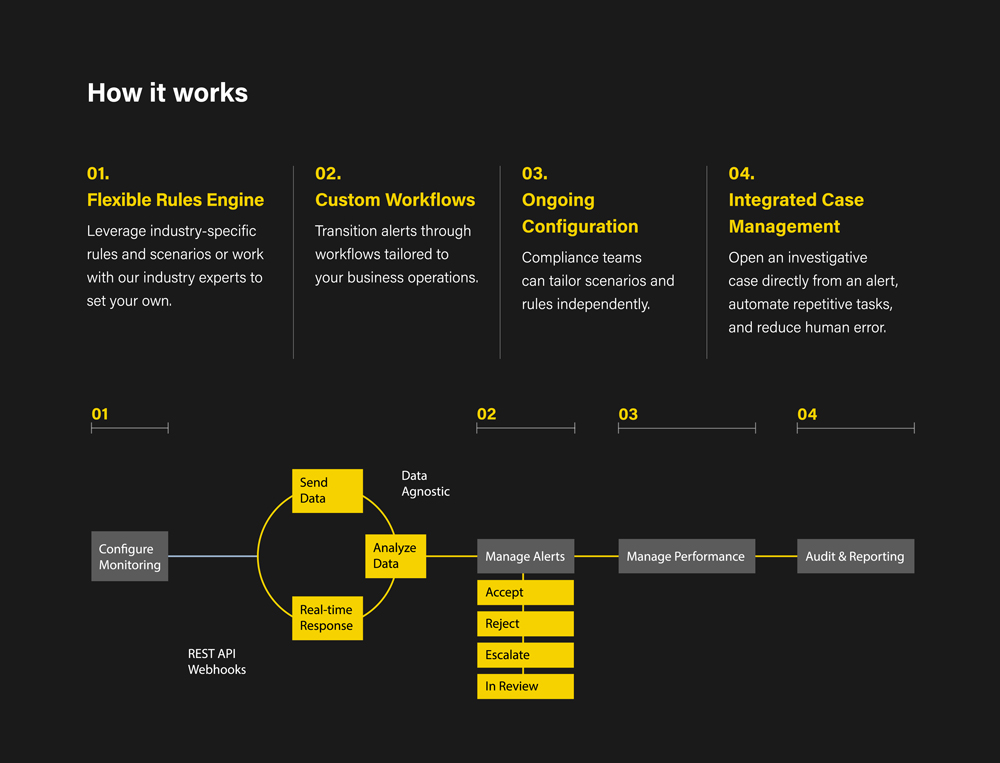

Pour plus de contexte, voici une visualisation condensée du fonctionnement de la solution de surveillance des transactions de ComplyAdvantage.

Pourquoi un logiciel de surveillance des transactions en LCB est-il important ?

- Améliore la conformité réglementaire : Les régulateurs du monde entier exigent que les IF mettent en place des contrôles LCB efficaces pour prévenir le blanchiment d’argent, le financement du terrorisme et d’autres crimes financiers. Par exemple, selon le Bank Secrecy Act, les entreprises doivent déclarer au Financial Crimes Enforcement Network (FinCEN) toute transaction en espèces dépassant 10 000 $. Pour garantir cette conformité, les entreprises peuvent configurer leur logiciel de surveillance des transactions pour alerter les équipes de conformité lorsqu’une transaction atteint ou dépasse ce montant.

- Atténue le risque réputationnel : L’absence de détection ou de contrôle des activités financières illicites peut gravement nuire à la réputation d’une entreprise — non seulement auprès des régulateurs, mais aussi des parties prenantes et des clients. En traitant proactivement les activités suspectes grâce à une solution robuste de surveillance des transactions, les entreprises démontrent leur engagement envers les réglementations, l’éthique et la protection des clients.

- Soutient l’obligation de vigilance renforcée (EDD) : L’intégration de la surveillance des transactions aux processus de diligence raisonnable permet une compréhension approfondie des comportements financiers des clients, facilitant des évaluations des risques précises et opportunes. Cette approche renforce la conformité réglementaire et la capacité de l’entreprise à atténuer les risques, tout en assurant une protection efficace contre les crimes financiers et en améliorant l’intégrité opérationnelle.

- Détecte les typologies émergentes de criminalité financière : Face à l’adaptation constante des criminels aux mesures de sécurité traditionnelles, les systèmes de surveillance des transactions analysent en temps réel d’importants volumes de données pour identifier les schémas et comportements suspects. Cette vigilance permet aux entreprises d’anticiper les techniques sophistiquées de fraude et de blanchiment d’argent, assurant une réponse rapide aux nouveaux risques.

Le rôle de l’IA/apprentissage automatique dans la surveillance des transactions en LCB

De plus, les régulateurs et les organisations internationales, notamment le Groupe d’action financière (GAFI), insistent sur l’importance d’utiliser un logiciel robuste de surveillance des transactions. Les 40 Recommandations du GAFI font référence à ce type de logiciel, encourageant les entreprises à « examiner les transactions effectuées tout au long » d’une relation d’affaires. Pour atteindre cet objectif, le GAFI reconnaît le potentiel des solutions basées sur l’intelligence artificielle (IA) et l’apprentissage automatique (ML) pour renforcer la surveillance des transactions et autres processus de conformité. En fait, selon le GAFI,

« Une utilisation responsable des nouvelles technologies, y compris l’identité numérique et les solutions de surveillance et d’analyse des transactions de pointe (y compris l’analyse collaborative) peut aider à la mise en œuvre efficace et basée sur les risques des normes du GAFI par les secteurs public et privé, ainsi que promouvoir l’inclusion financière. »

Source : Opportunités et défis des nouvelles technologies pour la LCB-FT, le GAFI

L’IA étant fréquemment citée dans le contexte de la surveillance des transactions, il est essentiel de comprendre ce qui constitue une véritable solution alimentée par l’IA. Au-delà des effets d’annonce, les entreprises doivent se concentrer sur les caractéristiques et capacités spécifiques qui rendent un système basé sur l’IA efficace. Voici les caractéristiques essentielles à rechercher :

- Une priorisation intelligente des alertes par niveau de risque. Une solution d’IA performante classe les alertes de manière pertinente, permettant aux équipes de traiter en priorité les cas à haut risque, optimisant ainsi la productivité et réduisant le temps consacré aux faux positifs.

- Une bibliothèque complète de signaux d’alerte prédéfinis et de scénarios d’activités suspectes. Les organisations doivent pouvoir adapter ces scénarios et définir des seuils correspondant à leurs profils de risque spécifiques, l’IA optimisant en continu ces paramètres selon l’exposition et les tendances émergentes.

- La capacité de l’IA à détecter des schémas ou des anomalies qui échapperaient aux systèmes traditionnels basés sur des règles. Cela garantit une détection exhaustive, particulièrement face aux techniques sophistiquées de blanchiment d’argent en constante évolution.

Les défis liés à la surveillance des transactions en LCB-FT

Au-delà de la difficulté à évaluer l’utilisation de l’IA dans la surveillance des transactions, plusieurs obstacles majeurs entravent l’efficacité de cette surveillance. Ces défis compliquent non seulement la conformité, mais créent aussi des vulnérabilités dans les systèmes financiers, compromettant la capacité des entreprises à se protéger contre les activités illicites. Voici les principaux défis :

- L’établissement de règles de surveillance efficaces est un processus chronophage nécessitant des tests et ajustements rigoureux. L’absence d’environnement sandbox dans de nombreuses organisations ralentit la mise en œuvre de ces règles.

- Les nouvelles réglementations, notamment les lois de l’Union européenne sur les paiements instantanés, imposent un traitement des transactions en 500 millisecondes à une seconde. Bien que cela exige une infrastructure informatique performante, les systèmes de LCB cloisonnés freinent souvent cette rapidité.

- L’afflux de transactions signalées comme suspectes génère un arriéré important de faux positifs. Cette surcharge empêche les équipes de conformité de se concentrer sur les menaces véritables.

- Les données inexactes ou obsolètes compromettent sérieusement l’efficacité des efforts de la LCB. Une mise à jour peu fréquente des données sur les sanctions risque d’occulter des désignations critiques, permettant ainsi la poursuite de transactions avec des entités sanctionnées.

Quelles sont les caractéristiques clés d’un logiciel de surveillance des transactions efficace ?

Un logiciel de surveillance des transactions efficace doit intégrer plusieurs caractéristiques essentielles pour répondre aux besoins de ses utilisateurs :

- IA et ML avancés : Ces algorithmes permettent au logiciel d’apprendre en continu à partir des modèles de données, de s’adapter aux menaces émergentes et d’améliorer sa précision au fil du temps.

- Flexibilité : Le logiciel doit être personnalisable, permettant aux utilisateurs d’ajuster les règles de détection, les seuils et les paramètres de risque selon leurs besoins commerciaux et leurs obligations de conformité.

- Une plateforme unique : Une solution intégrée qui simplifie les opérations en regroupant les sources de données, la gestion des alertes et les fonctionnalités de rapport dans un emplacement centralisé.

- Surveillance en temps réel : L’analyse des transactions dès leur occurrence permet une détection et une réponse immédiates aux activités suspectes.

- Alertes personnalisables : Les utilisateurs peuvent définir leurs seuils d’alerte, processus d’escalade et préférences de notification selon leur tolérance au risque et leurs besoins opérationnels.

- Intégration facile : Compatible avec les systèmes existants et les sources de données, notamment les plateformes principales, les bases de données CRM et les fournisseurs de données tiers.

- Interface conviviale : Une interface intuitive qui simplifie la navigation, facilite l’utilisation et minimise le temps de formation.

- Support client : Dans le choix des fournisseurs, les IF doivent privilégier ceux qui proposent une assistance à la mise en œuvre, un support continu et un suivi après-vente, établissant ainsi un véritable partenariat plutôt qu’une simple transaction.

De quelle manière un logiciel de surveillance des transactions collabore-t-il avec l’expertise de LCB humaine ?

Pour créer une défense robuste contre la criminalité financière, le logiciel de surveillance des transactions devrait interagir avec l’expertise de LCB humaine. Mais comment cela fonctionne-t-il concrètement ? Le logiciel analyse les transactions pour détecter les modèles suspects et les anomalies, générant des alertes pour une enquête approfondie par les experts en LCB. Ces professionnels de la conformité exercent alors leur jugement pour déterminer les actions nécessaires, en s’appuyant sur les données fournies par le logiciel.

Les experts peuvent optimiser les algorithmes du logiciel pour réduire les faux positifs et améliorer la précision, en tenant compte des menaces actuelles et des exigences réglementaires. Le logiciel présente les données de manière intuitive, facilitant ainsi les enquêtes approfondies et la constitution efficace des dossiers. Une boucle de rétroaction permet aux professionnels de la LCB d’apporter leurs observations pour perfectionner le logiciel, assurant une amélioration continue.

En outre, le logiciel de surveillance des transactions sert d’outil de formation, permettant aux experts de suivre l’évolution des typologies et des réglementations. Cette synergie entre l’analyse automatisée et l’expertise humaine garantit une stratégie de LCB complète et adaptative, luttant efficacement contre la criminalité financière.

Faites de la conformité un avantage compétitif pour votre organisation

Renforcez votre organisation et stimulez votre croissance grâce à des solutions dynamiques adaptées à vos besoins. Réservez votre démo gratuite dès aujourd'hui et découvrez pourquoi des milliers d'entreprises utilisent déjà ComplyAdvantage.

Échangez avec notre équipe