En vedette

En vedette

Réglementations mondiales en matière de lutte contre le blanchiment d’argent : Ce que vous devez savoir

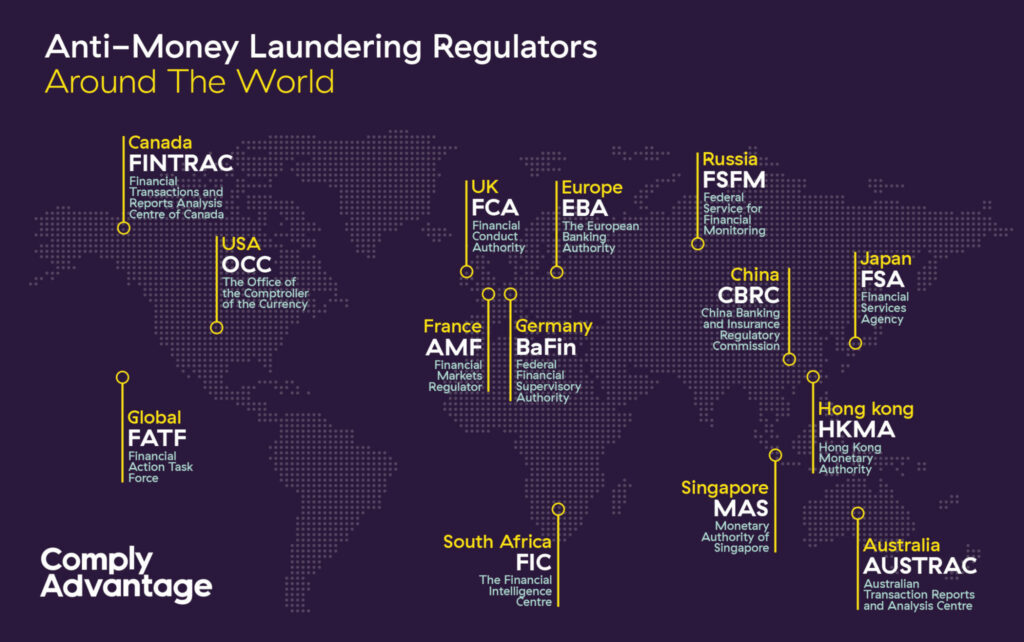

Le paysage mondial de la lutte contre le blanchiment d’argent est varié et les institutions financières doivent suivre le rythme de l’évolution des règles et des réglementations afin de respecter leurs obligations de conformité.

Le paysage mondial de la lutte contre le blanchiment d’argent est varié et les institutions financières doivent suivre le rythme de l’évolution des règles et des réglementations afin de respecter leurs obligations de conformité.

Quel que soit l’endroit où vous exercez votre activité, pour vous mettre en conformité avec la législation anti-blanchiment, vous devez traiter avec les régulateurs financiers et comprendre la législation imposée au niveau national et international. Compte tenu de l’ampleur du terrain législatif à couvrir, notre guide des principales réglementations mondiales en matière de lutte contre le blanchiment d’argent et des organisations qui les appliquent est un bon point de départ.

Global

Le Groupe d’action financière (GAFI)

Le Groupe d’action financière est une organisation intergouvernementale qui se consacre à la lutte contre le blanchiment de capitaux et le financement du terrorisme. Avec 36 États membres, la juridiction du GAFI s’étend sur le monde entier et englobe tous les grands centres financiers. Sa fonction première est de fixer des normes mondiales pour la conformité à la lutte contre le blanchiment de capitaux et de contrôler leur mise en œuvre effective. Dans la poursuite de cet objectif, le GAFI publie régulièrement des directives actualisées en matière de LCB/FT. Pour se conformer aux règlements du GAFI, les États membres et leurs institutions financières doivent

- Mettre en œuvre les mesures de vérification de l’identité des clients (Know Your Customer – KYC).

- Appliquer les mesures de diligence raisonnable recommandées par le GAFI.

- Conserver des dossiers appropriés sur les clients à haut risque.

- Surveiller régulièrement les comptes pour détecter toute activité financière suspecte et signaler cette activité à l’autorité nationale compétente.

- Appliquer des sanctions efficaces contre les personnes morales et les entités obligées qui ne respectent pas les règlements du GAFI.

L’Union européenne

La 5AMLD et 6AMLD de l’UE

Les directives de l’Union européenne sur la lutte contre le blanchiment d’argent sont le mécanisme qu’elle utilise pour harmoniser la législation LAB/CFT dans ses États membres. Publiées périodiquement, les directives sur le blanchiment d’argent sont mises à jour pour refléter les risques actuels de blanchiment d’argent, de financement du terrorisme et de criminalité auxquels sont confrontés les marchés financiers. La cinquième directive européenne sur le blanchiment de capitaux (5AMLD) a été publiée le 9 juillet 2018 et entrera en vigueur le 10 janvier 2020, tandis que le projet de 6AMLD a été publié fin 2018 et entrera en vigueur en juin 2021. Pour se conformer aux règles de la directive 5-6 AMLD, les institutions financières doivent en connaître le contenu :

- 5AMLD : La cinquième directive sur la lutte contre le blanchiment d’argent porte sur la réglementation de la cryptologie monétaire, introduisant une définition juridique de la cryptologie monétaire, des obligations de déclaration et des règles pour les porte-monnaie électroniques. La 5AMLD introduit également de nouvelles exigences légales pour les cartes prépayées, les transactions impliquant des biens de grande valeur, la propriété effective, les clients de pays tiers à haut risque, et les listes de personnes politiquement exposées (PPE).

- 6AMLD : La sixième directive sur le blanchiment de capitaux comprend des dispositions pour une définition harmonisée des infractions de blanchiment de capitaux, une extension du champ d’application du blanchiment de capitaux et de la responsabilité pénale des personnes qui y sont associées, et des peines plus sévères pour les personnes condamnées pour blanchiment de capitaux.

Le Royaume-Uni

L’Autorité de Conduite Financière (ACF)

Organisme indépendant et non gouvernemental, la Financial Conduct Authority est chargée de réglementer le secteur des services financiers du Royaume-Uni, notamment de lutter contre le blanchiment d’argent et d’autres activités criminelles comme le financement du terrorisme. Les objectifs généraux de la FCA consistent à protéger les consommateurs, à assurer l’intégrité et la stabilité du marché et à promouvoir la concurrence. Elle est également habilitée à introduire et à faire appliquer des règles et à mener des enquêtes dans le cadre de ces objectifs. Concrètement, les pouvoirs de l’ACF comprennent

- Le règlement : Fixation de normes juridiques minimales pour les produits financiers au Royaume-Uni et interdiction des produits qui ne sont pas conformes aux règles de l’ACF.

- La supervision : Garantir que les institutions financières britanniques opèrent en toute sécurité et respectent les réglementations spécifiques en matière de lutte contre le blanchiment d’argent, notamment en procédant à des évaluations des risques, en surveillant les activités suspectes et en les signalant aux autorités compétentes.

- L’autorisation : Imposition d’un enregistrement et d’exigences aux institutions financières avant de délivrer des autorisations d’exercer au Royaume-Uni.

Les États-Unis

La loi sur le secret bancaire

Le Bank Secrecy Act (BSA) est la principale réglementation des États-Unis en matière de lutte contre le blanchiment d’argent et est administré par le Financial Crimes Enforcement Network (FinCEN). La BSA se concentre sur le blanchiment d’argent, mais son champ d’application s’est élargi pour inclure d’autres crimes financiers. Par exemple, elle a été modifiée par le Patriot Act en 2001 pour inclure des mesures de lutte contre le financement du terrorisme (CTF). En vertu de la BSA, les institutions financières doivent satisfaire à un certain nombre d’exigences, notamment :

- Un programme de conformité : Les institutions financières américaines doivent élaborer et mettre en œuvre un programme interne de lutte contre le blanchiment d’argent adapté à leur profil de risque. Les programmes de lutte contre le blanchiment d’argent doivent comprendre des politiques et des procédures écrites, la formation des employés, des calendriers d’audit et la nomination d’un responsable de la conformité.

- Des rapports : La BSA comporte diverses obligations de déclaration et de production en matière de lutte contre le blanchiment d’argent, notamment les déclarations d’activités suspectes (SAR), les déclarations d’opérations en devises (CTR) et les formulaires 8300 pour les opérations de grande valeur.

- Une tenue de registres : Les institutions financières doivent tenir des registres détaillés des activités suspectes, y compris l’identité des acheteurs et la valeur de leurs transactions.

Les institutions financières qui ne se conforment pas à la réglementation de la BSA peuvent être poursuivies en vertu du code pénal américain, avec des sanctions comprenant des peines d’emprisonnement et des amendes pouvant aller jusqu’à 250 000 dollars.

Asie

Autorité monétaire de Hong Kong (HKMA)

L’Autorité monétaire de Hong Kong est responsable de la stabilité du système bancaire et de la politique monétaire de Hong Kong. Sous l’autorité de l’ordonnance sur la lutte contre le blanchiment d’argent et le financement du terrorisme, la HKMA est également l’organisme de réglementation chargé de la lutte contre le blanchiment d’argent et le financement du terrorisme. À ce titre, elle veille à ce que les institutions financières de Hong Kong satisfassent à diverses exigences légales, la plus importante étant l’élaboration et la mise en œuvre d’un programme efficace de lutte contre le blanchiment de capitaux et le financement du terrorisme. Afin de se conformer à la politique de lutte contre le blanchiment d’argent de la HKMA, ce programme doit comporter :

- L’évaluation des risques : Les institutions financières doivent développer leur programme de lutte contre le blanchiment d’argent en adoptant une approche fondée sur les risques face aux menaces uniques de blanchiment d’argent et de financement du terrorisme auxquelles elles sont confrontées.

- Les procédures et contrôles : Les programmes LCB/TF doivent comprendre une variété de procédures et de contrôles, notamment des calendriers d’audit indépendants, la formation et la sélection des employés et la gestion de la conformité.

Les agents de conformité : Chaque institution financière doit nommer un responsable de la conformité doté de pouvoirs suffisants pour assumer la responsabilité de son programme LCB/TF et de la déclaration des activités suspectes.

Autorité monétaire de Singapour (MAS)

L’Autorité monétaire de Singapour (MAS) a pour mandat de servir de banque centrale de la ville-État et de réglementer son secteur financier. À ce titre, les fonctions de la MAS comprennent la conduite de la politique monétaire, la supervision des institutions financières, la gestion des réserves et des actifs et le développement du statut financier international de Singapour. Les institutions financières doivent se conformer à la politique de lutte contre le blanchiment d’argent de la MAS, qui est énoncée dans ses avis sur la prévention du blanchiment d’argent et la lutte contre le financement du terrorisme, et notamment :

- La diligence raisonnable : Les institutions financières doivent appliquer des procédures de diligence raisonnable à leurs clients – et des procédures de diligence renforcée lorsqu’il y a suspicion d’activités de blanchiment de capitaux ou de financement du terrorisme.

- La connaissance client : L’identité des clients doit être vérifiée par des contrôles indépendants. Les institutions financières doivent conserver des traces de ces contrôles.

- Les rapports et suivis : Les institutions financières de Singapour doivent procéder à des examens réguliers des comptes de leurs clients, surveiller les activités suspectes et signaler les incidents au MAS.

Les institutions financières qui ne se conforment pas à la politique de lutte contre le blanchiment d’argent de MAS peuvent être tenues pour pénalement responsables et s’exposer à des amendes pouvant aller jusqu’à 1 million de dollars.

Australie

AUSTRAC

Le Centre australien de déclaration et d’analyse des transactions (AUSTRAC) est la principale agence de renseignement financier du gouvernement australien chargée de lutter contre le blanchiment d’argent, le financement du terrorisme, la fraude et autres crimes financiers. L’AUSTRAC fonctionne sous l’autorité de la loi sur la lutte contre le blanchiment d’argent et le financement du terrorisme (2006), et travaille à l’identification des menaces criminelles et des abus du système financier australien. À ce titre, les efforts de l’AUSTRAC pour lutter contre le blanchiment d’argent impliquent :

- La détection et surveillance : L’AUSTRAC utilise ses ressources de renseignement financier pour détecter et surveiller les activités de blanchiment d’argent et de financement du terrorisme.

- Les rapports : Les institutions financières en Australie ont certaines obligations de déclaration LCB/FT à l’AUSTRAC et doivent détailler les transactions financières dépassant une certaine valeur ainsi que les activités suspectes de toute nature.

Application de la loi : L’AUSTRAC travaille avec une série d’agences gouvernementales pour mettre en œuvre la politique de lutte contre le blanchiment d’argent et les fonds d’investissement, y compris les services de police, de sécurité et les services fiscaux. Les personnes et les entreprises qui ne respectent pas les règlements de l’AUSTRAC s’exposent à des peines de prison et à des amendes.

Commencez maintenant

Vous voulez répondre aux attentes des régulateurs mondiaux et les dépasser ? Prenez contact avec ComplyAdvantage dès aujourd’hui !

Publié initialement 01 avril 2020, mis à jour 06 octobre 2023

Avertissement : Ce document est destiné à des informations générales uniquement. Les informations présentées ne constituent pas un avis juridique. ComplyAdvantage n'accepte aucune responsabilité pour les informations contenues dans le présent document et décline et exclut toute responsabilité quant au contenu ou aux mesures prises sur la base de ces informations.

Copyright © 2025 IVXS UK Limited (commercialisant sous le nom de ComplyAdvantage)