Un programme de conformité LCB est l’ensemble des règlementations et des procédures qu’appliquent les établissements financiers pour détecter et prévenir le blanchiment d’argent et la criminalité associée, à savoir la fraude, l’évasion fiscale ou encore le financement du terrorisme.

Les établissements tels que les banques, les coopératives de crédit et les sociétés opérant sur le marché des capitaux, sont tenus de développer et de mettre en place des programmes de conformité à la lutte contre le blanchiment d’argent (LCB) pour se protéger contre les blanchisseurs qui ciblent leurs canaux.

Pourquoi les programmes de conformité LCB sont-ils importants ?

Les établissements doivent mettre en œuvre des programmes de conformité pour lutter contre la criminalité financière et satisfaire aux obligations réglementaires. À défaut de conformité à la règlementation, une activité potentielle de blanchiment risque de passer inaperçue et l’établissement risque de s’exposer à de lourdes sanctions financières. En 2023 par exemple, une banque multinationale des États-Unis a été condamnée à une amende de 186 millions de dollars pour défaut de surveillance des transactions et de conformité aux sanctions. Les règlementations LCB étant régulièrement actualisées, les programmes doivent l’être également pour refléter cette évolution.

Cadre réglementaire des programmes de conformité LCB

Le cadre réglementaire qui régit les exigences des programmes LCB varie selon les pays, comme l’illustrent les exemples de textes de loi critiques suivants :

- États-Unis : Également connue sous le nom de Loi sur la déclaration des devises et des transactions étrangères, la Loi sur le secret bancaire (BSA) est un texte fondamental de la réglementation aux États-Unis. La Loi BSA a été modifiée par une série de textes ultérieurs, notamment la Loi Patriot Act aux États-Unis qui définit un dispositif de lutte contre le financement du terrorisme (FT).

- Royaume-Uni :La loi POCA sur les produits de la criminalité est le texte de référence du cadre réglementaire LCB britannique, bien qu’elle ait été ensuite actualisée par les réglementations MLR sur le blanchiment d’argent, le financement du terrorisme et les transferts de fonds (informations sur le payeur).

- Union européenne : Depuis l’adoption en 2020 de sa 6ème Directive anti-blanchiment (6AMLD), l’UE a émis des propositions pour en publier une « nouvelle » version afin de clarifier la portée des mesures LCB entre les différents États membres.

- Australie : La Loi sur la lutte contre le blanchiment d’argent et le financement du terrorisme (LCB-FT) a été adoptée en 2006 et actualisée plusieurs fois depuis. L’exemple le plus récent est celui des réformes de la Tranche 2 dont l’adoption est prévue pour 2024/2025.

Les piliers d’un programme de conformité LCB

Un programme de conformité LCB doit être soutenu par une solide connaissance des réglementations et supervisé par du personnel capable de garantir la conformité à chaque niveau de l’établissement. Par essence, tout programme LCB doit reposer sur trois piliers : la documentation, les ressources humaines et les outils technologiques.

Documentation

Les auditeurs et les autorités de réglementation s’attendent à pouvoir consulter une documentation expliquant ce que les établissements déclarent faire. Ce qu’un établissement financier fait en pratique sera évalué en se référant à ses engagements écrits pour déterminer les politiques, les processus et les procédures de fond.

Par exemple, une politique de vigilance accrue (EDD) doit définir le besoin d’identifier les clients à haut risque pour s’assurer que les contrôles sont proportionnés au risque. Les processus associés doivent expliquer l’approche fondée sur le risque (RBA), l’éventail des facteurs à prendre en compte, les outils utilisés pendant l’EDD et les résultats possibles.

Ressources humaines

À commencer par le responsable LCB-FT, tous les membres de l’équipe chargée de la conformité doivent avoir des responsabilités bien définies. Pour réduire le risque, mieux vaut ne pas s’appuyer uniquement sur un responsable ou une équipe en charge de la conformité. Ainsi, l’équipe Service à la clientèle constitue souvent la première ligne de défense en matière de LCB. Les établissements doivent évaluer l’équipe nécessaire pour gérer leur programme LCB, en l’occurrence son importance, ses compétences et son potentiel de développement. Les établissements doivent également recruter des personnes ayant une expérience LCB-FT et assurer une formation aux nouvelles règlementations et menaces.

Outils technologiques

Avec les plateformes numériques d’aujourd’hui, les établissements ne sont plus tributaires d’équipes humaines pour assurer leur conformité. Ces outils technologiques sont par exemple des systèmes de gestion de la relation client (CRM) pour gérer les données client ou des outils de filtrage pour vérifier les clients par rapport à des listes de sanctions, de presse négative et de personnes politiquement exposées (PPE).

8 Étapes pour construire un programme de conformité LCB efficace

Même si plusieurs facteurs affectent la nature d’un programme de conformité, sa préparation doit néanmoins suivre plusieurs étapes majeures.

1. Établir un système de contrôles et de systèmes internes

Un programme de conformité LCB doit se concentrer sur les systèmes et contrôles internes utilisés par l’établissement pour détecter et signaler la criminalité financière. Ces contrôles doivent être analysés régulièrement pour en mesurer l’efficacité. Les contrôles LCB s’étendent aux employés d’un établissement qui doivent connaître leurs responsabilités au sein du système, savoir comment exercer les opérations de vigilance et maîtriser les procédures de conformité.

2. Nommer un responsable de la conformité LCB-FT

Les programmes de conformité LCB doivent prévoir la désignation d’un responsable de la conformité LCB-FT chargé de surveiller la mise en place de la politique LCB. Ce responsable Conformité doit avoir l’expérience et l’autorité nécessaires pour communiquer efficacement avec les autorités, conseiller les dirigeants de l’établissement et formuler des recommandations en matière de politiques LCB en s’appuyant sur des audits et rapports.

Il doit par ailleurs maîtriser les réglementations locales. Aux États-Unis, les programmes de conformité LCB se concentrent fortement sur la loi BSA et sont supervisés par un responsable BSA. Au Royaume-Uni, la surveillance des activités LCB incombe au Responsable de la communication des informations relatives au blanchiment d’argent (MLRO) qui rend compte à l’agence nationale anti-criminalité britannique (NCA). Quel que soit le contexte, la compétence du responsable de la conformité LCB doit aller au-delà des procédures réglementaires et s’étendre aux méthodes employées par la criminalité financière qu’il est chargé de détecter et de signaler.

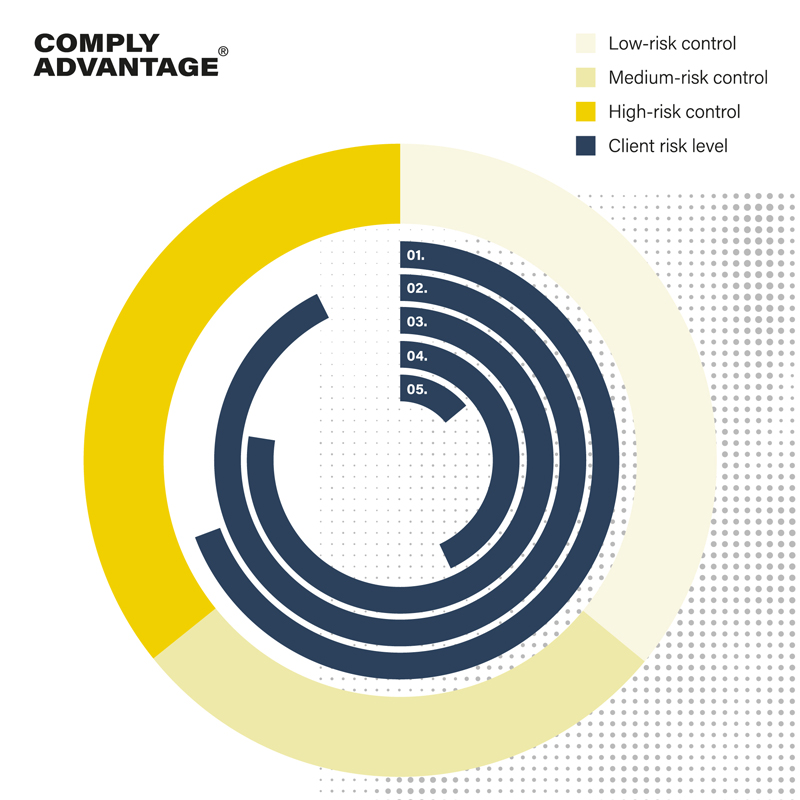

3. Adopter un programme d’évaluation des risques

L’évaluation des risques est une étape cruciale du développement d’un programme de conformité LCB efficace. Ce programme doit éviter l’écueil administratif lié à un excès de conformité et les risques légaux résultant d’une insuffisance de conformité, en sachant toutefois que chaque établissement est confronté à son propre ensemble de risques LCB. Une approche LCB fondée sur les risques doit tenir compte de facteurs tels que vos produits, vos services, vos clients et votre lieu d’exercice.

Tous les programmes de conformité LCB doivent prévoir des mesures indépendantes de test et d’audit réalisées par des instances tierces. Ces tests doivent être réalisés tous les 12 à 18 mois, voire plus souvent pour les établissements évoluant dans des secteurs à haut risque. Le tiers choisi pour tester le programme doit être qualifié pour réaliser un audit fondé sur les risques et adapté à votre établissement. Au sein des grands établissements, cet audit peut être réalisé par une équipe interne indépendante.

Téléchargez notre cinquième rapport annuel sur l'état du secteur, une feuille de route pour l’année à venir, élaborée à partir d'une enquête mondiale menée auprès de 600 décideurs en conformité.

L'état de la criminalité financière en 2025

4. Mettre en place des procédures de connaissance du client et de diligence raisonnable

Les établissements doivent comprendre précisément qui sont leurs clients en prenant des mesures spécifiques de connaissance du client (KYC). Ces mesures KYC impliquent notamment de collecter des données sur les nouveaux clients (nom, adresse et nature de leur relation avec l’établissement) et de vérifier ces données à l’appui de documents pertinents. Si une personne physique ou morale agit ou semble agir pour le compte de quelqu’un d’autre, alors les établissements doivent déterminer le bénéficiaire effectif final (UBO).

La vigilance à l’égard de la clientèle (CDD) est étroitement liée à une série de mesures qui exploitent les données collectées pendant le processus KYC pour évaluer le niveau de risque d’un client. La CDD peut amener à rechercher la source de la richesse (SOW) et l’origine des fonds (SOF) d’un client potentiel et à les filtrer par rapport à des listes de sanctions, de PPE et de pays à haut risque telles que les listes noires et grises du Groupe d’action financière (GAFI).

5. Mettre en œuvre une surveillance continue des transactions

Les établissements doivent s’employer à surveiller en continu l’activité de leurs clients, donc au-delà des premières phases de la KYC, pour comprendre leur type de comportement financier, notamment la fréquence, le montant et la destination des transactions et pointer tout écart significatif par rapport à ce modèle. La surveillance alerte également les établissements sur les transactions qui comportent un ou plusieurs facteurs de risque tels que la présence de cibles de sanctions, de PPE ou de pays inscrits sur des listes de surveillance.

6. Signaler les activités suspectes aux autorités

Les établissements ont l’obligation légale de signaler toute activité suspecte liée à du blanchiment d’argent, comme par exemple des transactions supérieures à un certain montant ou une activité inhabituelle sur le compte. Ce signalement prend la forme de rapports d’activité suspecte (SAR) à communiquer généralement dans les 30 jours suivant l’activité en question (ce délai pouvant être porté à 60 jours s’il faut produire des preuves) et doit rester confidentiel.

7. Choisir un fournisseur de logiciel LCB

Heureusement pour les établissements financiers, la dépendance envers des processus LCB lents et manuels est aujourd’hui révolue et quantité d’options logicielles sophistiquées existent pour renforcer les programmes de conformité LCB.

De même que le profil de risque de l’établissement détermine quelle doit être son approche de la conformité LCB, ce sont les conditions particulières de l’établissement qui doivent déterminer le choix du logiciel LCB en tenant compte de facteurs tels que sa clientèle, ses domaines d’intervention et ses ressources internes. Ce logiciel doit remplir des fonctions essentielles de conformité LCB, notamment la CDD, la surveillance des transactions, le filtrage des PPE, le filtrage des sanctions et la surveillance des médias défavorables. Il faut en outre tenir compte de la fréquence de mise à jour (pour que le logiciel puisse suivre le rythme de révision des listes de sanctions ou de PPE) ainsi que de l’utilisabilité et de la facilité de déploiement.

8. Former régulièrement les employés sur les sujets LCB-FT

Si tous les employés doivent avoir une connaissance fonctionnelle des procédures LCB, certains porteront une responsabilité plus grande dans le cadre du déploiement des programmes de conformité LCB. Les établissements pourraient dès lors envisager une formation de base pour tous les employés et une formation complémentaire pour ceux qui endossent davantage de responsabilités LCB propres.

Les défis rencontrés lors de la mise en œuvre d’un programme de conformité LCB

Aussi essentiels que soient les programmes de conformité LCB, leur déploiement peut s’avérer compliqué. Dans le paysage financier complexe d’aujourd’hui, les établissements sont confrontés à certains défis majeurs en matière de conformité LCB.

Évolution constante des techniques de blanchiment d’argent

La rapidité et l’anonymat des plateformes de paiement numériques ont permis aux blanchisseurs d’argent de passer plus facilement sous les radars. Les méthodes telles que la structuration (l’envoi de transactions d’un montant juste en-dessous des limites fixées pour éviter qu’elles soient repérées) ou les mules financières (l’utilisation de tierces personnes pour transférer de l’argent) rendent les réseaux de criminalité financière plus difficiles à repérer. De leur côté, les nouvelles technologies telles que le métavers et l’Internet des objets (IoT) ont offert de nouvelles possibilités pour blanchir de l’argent.

Complexité croissante du paysage réglementaire

Une gouvernance renforcée est indispensable pour contrer des méthodes de blanchiment de plus en plus sophistiquées. Rien qu’en 2024, d’importantes mises à jour réglementaires ont impacté la LCB dans plusieurs pays, allant des réformes de la Tranche 2 en Australie à la Loi sur la transparence des entreprises (CTA) aux États-Unis, l’évolution rapide des réglementations LCB à l’échelle mondiale posant partout un défi de conformité.

Volume et qualité des données

Les processus essentiels de la conformité LCB, depuis la CDD jusqu’à la surveillance des transactions, exigent de collecter et d’analyser des volumes de données à la croissance exponentielle. Des connaissances, une formation et des outils spécialisés sont généralement nécessaires pour traiter ces données de manière efficace. La qualité des données peut également poser problème, et même des outils et des équipes en charge de la conformité très performants seront ralentis par des données incomplètes, non fiables ou obsolètes. Une gestion efficace des données doit intégrer le plus de détails possible et couvrir un large éventail de pays et de sources qui seront régulièrement mises à jour pour ne passer à côté d’aucune information critique.

Adaptabilité et évolutivité du programme

Les établissements financiers qui souhaitent développer leur activité ont besoin d’une solution de conformité LCB capable d’évoluer avec eux. Un programme de conformité non conçu en fonction des besoins et du profil de risque spécifiques d’un établissement gênera sensiblement les tentatives d’évolution, les processus essentiels exigeant alors trop de temps et trop de ressources.

Bonnes pratiques pour maintenir un programme de conformité LCB efficace

Pour relever ces défis, les établissements peuvent appliquer de bonnes pratiques spécifiques qui leur permettront de concevoir, d’exécuter et de mettre à jour le programme de conformité LCB le plus performant possible, à savoir :

- Une approche fondée sur les risques : Plutôt qu’une approche globale pouvant gaspiller des ressources et du temps, les établissements doivent adopter une approche fondée sur les risques pour remplir leurs obligations de conformité. Les évaluations des risques sont indispensables pour déterminer les catégories particulières de menaces auxquelles les établissements pourraient être confrontés en fonction de leur clientèle et pour définir un programme de conformité LCB en conséquence.

- Des processus KYC transparents : De même, les exigences de conformité doivent être proportionnées aux objectifs commerciaux. Plutôt que de déployer des processus d’entrée en relation d’affaires longs, complexes et qui risquent de faire fuir des clients potentiels, les établissements doivent rendre la collecte des données et la CDD les plus indolores possibles, par exemple en utilisant une plateforme unique pour tous les processus d’entrée en relation d’affaires.

- L’adoption de l’automatisation : Le volume de données en jeu dans la surveillance des transactions et le filtrage des PPE, de la presse négative et des sanctions rend l’automatisation nécessaire pour s’appuyer sur un programme de conformité efficace. L’expertise humaine reste cruciale pour faire face aux risques de conformité LCB, mais l’associer à des outils d’automatisation permet d’optimiser l’utilisation des données collectées. ComplyAdvantage utilise des données propriétaires et l’apprentissage automatique (ML) pour mettre à jour en continu les profils des clients et les niveaux de risque associés.

- Une approche adaptée à différents marchés :Étant donné la complexité du paysage réglementaire d’une juridiction à l’autre et les statuts de risque quj varient selon les pays, il est logique que les établissements adaptent leurs outil d’entrée en relation d’affaires, de filtrage et de surveillance aux différents marchés en ajoutant par exemple un code pays au filtrage automatisé des PPE.

Faites de la conformité un avantage compétitif pour votre organisation

Renforcez votre organisation et stimulez votre croissance grâce à des solutions dynamiques adaptées à vos besoins. Réservez votre démo gratuite dès aujourd'hui et découvrez pourquoi des milliers d'entreprises utilisent déjà ComplyAdvantage.

Parlez à un expertPublié initialement 31 octobre 2019, mis à jour 22 janvier 2025

Avertissement : Ce document est destiné à des informations générales uniquement. Les informations présentées ne constituent pas un avis juridique. ComplyAdvantage n'accepte aucune responsabilité pour les informations contenues dans le présent document et décline et exclut toute responsabilité quant au contenu ou aux mesures prises sur la base de ces informations.

Copyright © 2025 IVXS UK Limited (commercialisant sous le nom de ComplyAdvantage)